4年业务营收翻3倍,科沃斯估值有望大幅提升

-

科技滚动

正文

导语:在家居机器人(14.32 +0.42%,诊股)全面爆发的时刻,一场智能科技的高地竞逐赛才刚开场。

对于A股上市刚一年多的扫地机器人公司科沃斯(22.93 -0.35%,诊股)(SH:603486)来说,分析师第一次接触它时遇到的问题往往很相似:“科沃斯到底应该归于哪个行业?”

将扫地机器人这个行业归于家电产业,似乎非常顺手。但对家电分析师来说,挑战在于:扫地机器人的技术路径迭代极为快速,难免使习惯于跟踪技术稳定的家电巨头的家电分析师偶感恍惚。

而如果归于机械产业,对机械分析师来说,扫地机器人所强调的渗透率和定价等“To C”属性,又让习惯了研究机械手和汽车资本开支周期的他们无所适从。

从技术路径上讲,扫地机器人与手机和智能硬件在产业链上有大量重叠,似乎又应该归于TMT产业。但从视觉识别和机器学习角度来说,传统的TMT分析师又缺乏充分的认识。

……

在众多分析师一番争夺之下,科沃斯因其主营产品的功能性被“放逐”到了家电产业,但也因此衍生出更多不解之谜,比如:

如果只是做小家电,为什么科沃斯反而看上去好像稳坐钓鱼台,没有被美的(SZ:000333)们常用的价格战和渠道战打垮?

01

科沃斯本质是智能硬件公司

厘清科沃斯属于哪个行业,左右着投资者对于这类新生代独角兽的投资逻辑。

首先,一个关键问题在于,将科沃斯归于不同行业,得到的估值体系也就完全不同:

如果将科沃斯归于格局稳定的家电产业,便意味着它将屈于遍地两位数市盈率的行业估值之下。

与格力美的这样的传统白电巨头合并去讨论科沃斯,竞争格局固然非常清晰,但最终问题将难免指向两个方面:A如何抵抗巨头的竞争?B如何克制估值向下的压力?

但实际上,考虑到消费级机器人的广阔市场前景和技术变革速度,这样的归类便显得极为偏颇:

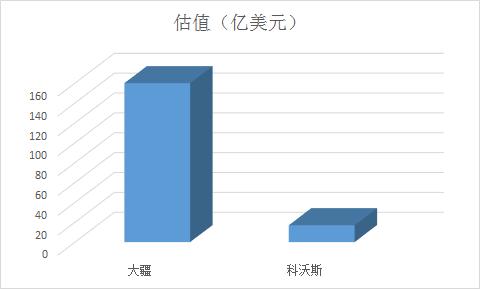

扫地机器人本应与同样是消费级机器人的无人机产品对标——与此刻千亿人民币市值的大疆做对比,科沃斯还是一个科技独角兽领域的小弟弟。

其次,行业如何归类的问题,在扫地机器人这一个行业出现,是因为这个新兴行业的刚刚出现,无论是技术还是产品都还在高速演化的过程当中。

全球范围内,当前的两种成型的消费级机器人产品,一个是无人机产品,另一个就是扫地机器人,这两类产品构成了消费级机器人产品的两个主流。

多年以来不温不火的机器人市场,在C端以外拓展遇到的最大问题往往是产品周期很短,采购量很小,极大降低了产品开发的投资回报率:

无论是最开始用于军事的排爆机器人,还是用于科研的考古机器人,亦或者是用于先进制造的工业机器人,B端机器人最大的问题是应用场景很窄。

在这个科技领域,创业者往往投入巨大成本用于技术研发。产品开发完毕后,对产品定制要求又非常高,单价居高不下,规模效应无法展现。

而消费家用市场的巨大规模则天然弥补了机器人的研发成本回报的缺陷:

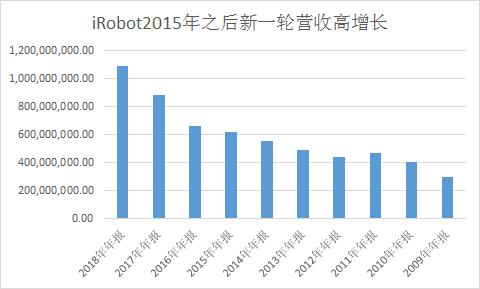

科沃斯的美国对标——iRobot摆脱了常年在实验室反复打转的命运,成功实现营收高速增长。

而很显然,坐拥中国消费市场的科沃斯,在投资者眼中,要比iRobot的前景更吸引人:

在2018年,美国全部家庭数量仅为8300万户,而中国总家庭户数高达4.3亿户,其中城镇家庭人口就高达2.3亿户。

中国的潜在市场规模之大是iRobot无法比拟的,考虑到中国去年全年扫地机器人销量仅近600万台,而渗透率已经达峰的冰箱市场,年出货量高达4000万,可以说,渗透率极低的中国市场的天花板还远在天上。

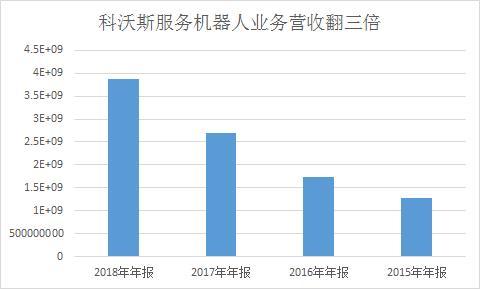

从实际增速来说,科沃斯更是保持了超高增长,在过去4年中,科沃斯的扫地机器人业务营收从12亿增长至38亿,年复合增速高达30%。

而这正是坐拥中国市场的科沃斯能够取得比iRobot更高估值的秘密所在:巨大的市场,低渗透率,高速增长,以及中国市场的先发优势。

以上,科沃斯不应被视为一家传统家电企业,而是一家智能硬件公司,而在智能硬件领域里,科沃斯的估值体系只是刚刚开始。

用行业内分析师的话来说,扫地机器人现在还处在苹果3G阶段。

02

传统巨头被挡在技术与规模壁垒之外

事实上,对于12年前就开始开发扫地机器人的科沃斯来说,甜蜜的烦恼反而是竞争对手太少而不是太多。

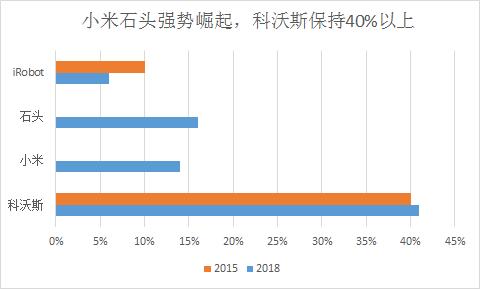

尽管诸多巨头都垂涎这个家庭智能硬件赛道,但技术路线上,受到视觉传感器、软件占比和芯片等技术壁垒的限制,扫地机器人与传统家电的技术路线的巨大差异,让那些白电巨头迅速望而却步——海尔和美的都始终停留在个位数的市场份额。

反倒是新兴的智能硬件选手小米(HK:01810)和石头,在2017年一经推出同类产品,成功在2018年取得了20%左右的市场份额,挤掉了iRobot中国市场的份额。

这场“歌利亚和大卫的战争”,诸多白电巨头始终不得其门而入,并大都走入了两难窄巷:一方面,大家都承认市场增速快,巨大空间,希望分一杯羹,另一方面,众多巨头更关心的问题是扫地机器人的高速增长的持续性,巨大的投资会不会给其他人做了嫁衣?

【1】技术壁垒

这要从扫地机器人的发展阶段说起。

从扫地机器人目前发展来看,扫地机器人正在从可选消费品逐渐转为必须消费品。越来越多的人希望减少家务劳动,这也导致了家电整体向自动化方向快速迭代:

正如洗衣机逐渐发展为洗烘一体,节约大量体力一样,扫地机器人正在从扫地路线随机类产品逐渐升级全局路径规划类产品,大量减少对路线的人工干预;

而在视觉技术快速迭代的今天,扫地机器人的技术成熟度还处在相对早期的阶段,每2-3年就会有一次大的升级,也因此还需要大量投入研发开支,来形成技术壁垒。

这也正是在扫地机器人这个行业,美的海尔诸多家电巨头难以成为“野蛮人”的原因——科沃斯这样的先发者可以保持领先的闭门心法:

先发者通过专利和技术路径的障碍,设置壁垒,同时带领整个供应链同步提振产能,增加规模效应,而网络效应也会随之出现,越多的用户使用,产品性能改进的速度也会更快,大量注册专利,使得后来者难以通用化。

而后来者则在规模效应和技术门槛上都同时受到阻碍,难以实现成熟产品的交付,而更差的产品会进一步降低产品口碑,使得传统巨头们的份额始终难以提升,停留在个位数。

从某种角度上说,科沃斯已经挖好竞争的护城河,而那些来的更晚的竞争对手越难以实现增长。

【2】规模壁垒

除了技术壁垒和路径的差异,竞争对手少的原因还有规模效应缺失的问题:

低渗透率和巨大市场自然带来了巨大的增长前景,但有限市场规模,又让对制造业公司来说极其重要的规模效应难以发挥;

更小的市场规模使得渠道密度,广告营销的投入摊销都受到很大的限制,考虑到整个扫地机器人中国区市场规模仅为百亿左右,广告投入很难广撒网。

事实上,其他份额较小的的对手在营销投入问题上都采取了搭便车的形式,而科沃斯在2018年的营销投入也仅为5亿元。但这5亿元却占据了整个行业营销投入的大部分。

营销资源有限本身也自然导向了科沃斯渠道铺设的路径依赖。一般的小家电企业都采用了大量线下门店铺设的形式,而科沃斯的线上营收接近7成。

直接线上买流量,其中道理不难推知:投入资源有限的情况下,如果靠线下门店流量,恰似撒胡椒面,效果必然不佳;而线下门店对销售额和周转的超高要求,又使得线下扩张经销商异常困难。

科沃斯在美国开拓市场也同样是先从线上启动。

在线上足够成功之后,2018年的黑色星期五的爆款成功,直接拉动了科沃斯进入美国线下4000多家零售店,到今天,科沃斯的海外市场自有品牌产生的收入已经占到总收入的25%以上,而科沃斯美国市场也已经占到了超过10%的市场份额。

科技和规模壁垒两相叠加,线上向线下的快速转化,全球化布局,科沃斯抗住了美的价格战和渠道战杀招的核心原因不难探知。

03

扫地机器人的消费递次升级特征

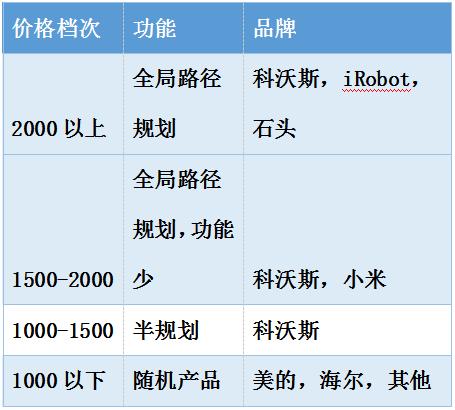

从消费分层来看,扫地机器人在国内主要分为4档:1000元以下的随机游走类产品,这个档次内是习惯价格战的传统家电巨头的主战场;1000-1500的半规划产品档;1500-2000是全局路径规划产品档的下探,功能相对减少一些;以及2000以上的全局路径规划产品档——这个档次内是石头、iRobot与科沃斯的正面竞争之地。

从消费趋势来说,根据中怡康数据,2019年上半年的全局路径规划类产品线上渠道已经占到了6成以上,而去年同期的随机规划产品占6成。

也就是说,过去一年中高端消费者对于不需要干预的灵活的全局类产品的需求正在全面到来。

可以想象的是,随着规划能力不断提升,未来技术更先进的产品将会继续替代2000元以上产品档次,而随机规划类产品则将不断减少直到退出。

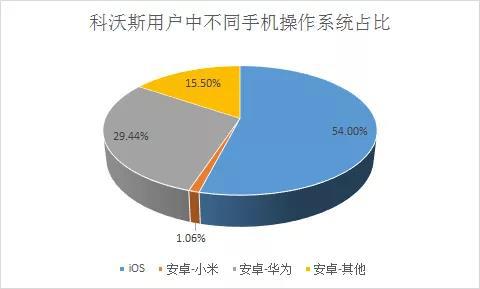

这一消费升级趋势从科沃斯的终端用户数据也可以看出:使用科沃斯产品的消费者中,iOS系统使用量超过一半,而安卓用户中,主流是华为Mate用户,科沃斯消费者的消费能力行业领先。

这也正是在今年上半年,扫地机器人市场规模有所下降,而科沃斯销售额依然增长双位数的重要原因:

在宏观经济不稳、行业下行背景下,高消费力的用户反而表现更为优质,科沃斯耕耘优质粉丝的价值明显。

此外,从全球角度来说,科沃斯的竞争对手,iRobot的产品定价和对中国市场的专注度都是短板:

在中国硬地面家居环境中,中国消费者偏好扫拖一体的产品,而iRobot则将两种功能分别开发,因为美国市场房间多采用地毯;定价方面,对中国市场的顾虑,使得iRobot定价更高端,也留出了大量市场空间。

竞争对手来来往往,科沃斯成功的产品线,得以保证其在中国市场最激烈的竞争中始终保持了40%以上的市场份额。

04

投资扫地机器人赛道的长期视角

“如果不看好扫地机器人,从本质上是不看好中国整个家庭智能硬件产业。”

在扫地机器人行业上半年遇冷的背景中,科沃斯对未来保持了乐观的原因其来有自:

一方面,绝大多数竞争对手都将精力集中于1000元以下随机类产品的生产,但在产品力方面的同质化是需求大幅萎缩的核心原因。而科沃斯成功迎合了技术升级的趋势,成功完成逆势上升效果。

另一方面,上半年科沃斯将原来的代工业务剥离出体外之后,科沃斯的整体重心将一直放在自有品牌扫地机器人业务上,这也是IPO上市之后,科沃斯在国内进一步大幅增加资本开支的原因:对中国供应链和中国市场的长期信心。

除此之外,更重要的是:长期看,科沃斯将自己定义为一个家用服务机器人公司,而扫地机器人只是当前唯一一个被商业化的产品,是最有可能实现主动介入式服务的产品。

科沃斯目前有接近340万台机器接入云端;推动机器视觉和语音交互也还处在早期阶段,而人脸识别,手势识别也还在前期阶段;

科沃斯把扫地机器人从一个工具演进到一个管家,未来是家庭内部提供主动介入式服务的一个智能生活中的核心载体,同时也是未来连接家庭云服务的核心载体。

如果科沃斯未来能够铺设千万量级的终端服务机器人进入家庭,那么未来的智能家居的入口就将是由科沃斯提供,数据、流量和潜在的多元变现能力也都出现在视野中——而这才是科沃斯敢于主动抛弃代工业务的战略想法。

在家居机器人全面爆发的大时代,一场智能科技的高地竞逐赛才刚开场。

赞(0)

评论 {{userinfo.comments}}

-

{{child.nickname}}

{{child.create_time}}{{child.content}}

{{question.question}}

提交

石头科技最新旗舰G30S Pro即将上市,导航系统全面升级,避障与越障能力跨代跃迁

昨夜今晨:中国汽车产销量连续17年全球第一 市监总局对携程启动反垄断调查

万亿规模的二手车市之下,瓜子如何破除信任困局?

昨夜今晨:去年全国二手车交易量再创新高 中科大团队突破全固态电池技术瓶颈

驱动号 更多